ここから本文です。

目次

「定額減税調整給付金(不足額給付)」(受付は終了しました)

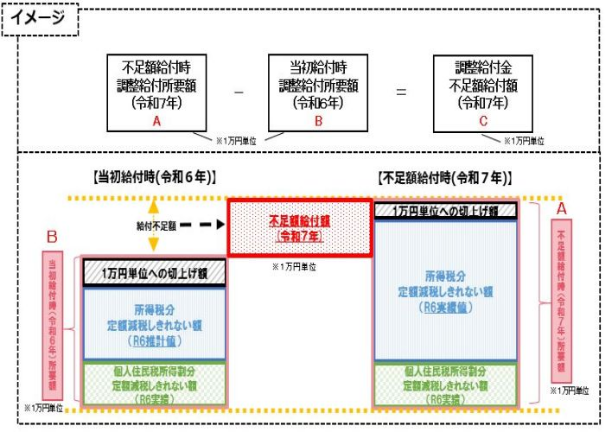

令和6年に行われた「定額減税しきれないと見込まれる方」等への定額減税調整給付金(当初調整給付)では、令和5年分所得や扶養状況により推計した所得税額を用いて給付額を算出していたため、令和6年分所得税と定額減税の実績の額が確定した後、当初の給付額に不足がある方に対して、令和7年中に追加で給付を行います。

令和6年に行われた定額減税調整給付金については、こちら(別ウィンドウで開きます)をご覧ください。

提出期限について

【申請の受付は終了しました】

定額減税調整給付金(不足額給付)の申請受付は、令和7年10月31日(金曜日)に終了しました。

【不足額給付Ⅰ】

当初調整給付の算定に際し、令和5年分所得や扶養状況を基にした推計額(令和6年分推計所得税額)を用いて算定したことなどで、令和6年分所得税及び定額減税の実績額等が確定したのちに、本来給付すべき額と当初調整給付額との間で差額が生じた方

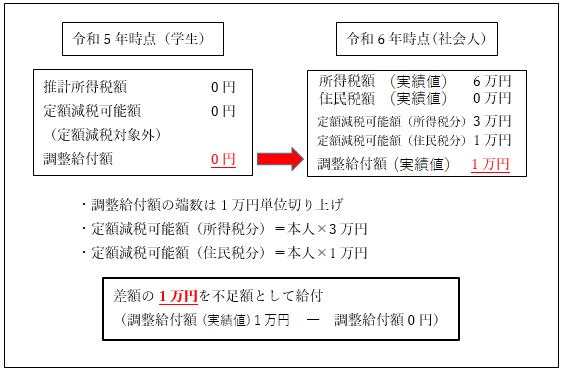

不足額給付のイメージ

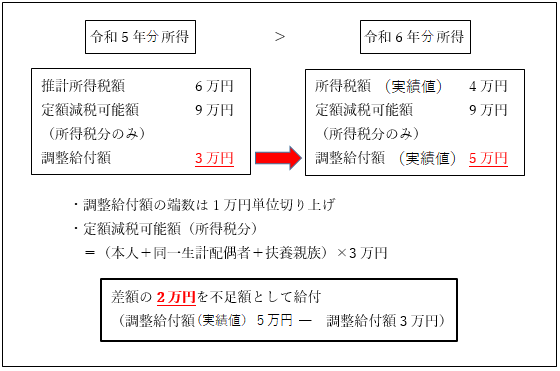

(1)令和5年分所得に比べ、令和6年分所得が減少したことにより、「令和6年分推計所得税額(令和5年分所得)」>「令和6年分所得税額(令和6年分所得)」となった方

<解説>令和5年分所得に基づく推計所得税額(※1)が6万円、定額減税可能額(所得税分のみ)が9万円のため、調整給付額は3万円(9万円ー6万円)であったが、令和6年分所得が確定し、所得税額(実績値)(※2)が4万円、定額減税可能額(所得税分のみ)が9万円となり、調整給付額(実績値)は5万円(9万円ー4万円)となった。その場合、調整給付額3万円と調整給付額(実績値)5万円の差額である2万円が不足額として給付される。

(※1)推計所得税額とは、令和5年分所得等を基に計算(推計)された令和6年分所得税額です。

(※2)所得税額(実績値)とは、令和6年分の確定申告や年末調整等を実施したことで確定した令和6年分所得税額です。

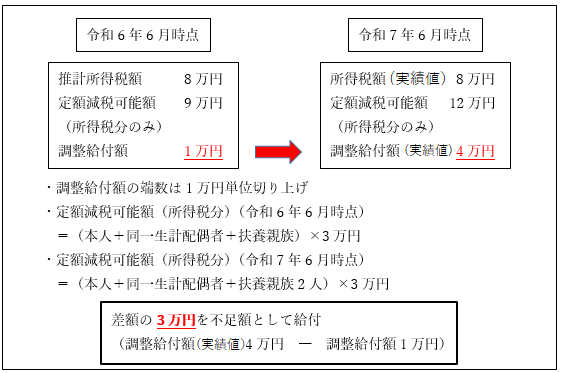

(2)こどもの出生等、扶養親族等が令和6年中に増加したことにより、「所得税分定額減税可能額(当初給付時)」<「所得税分定額減税可能額(不足額給付時)」となった方

<解説>令和6年6月時点では、推計所得税額が8万円、扶養親族が2人であったため、定額減税可能額(所得税分のみ)が9万円であった。そのため、調整給付額は1万円(9万円ー8万円)給付された。その後、令和6年中にこどもが生まれ、扶養親族が1人増えたため、令和7年6月時点の定額減税可能額(所得税分のみ)が12万円となった。そのため、調整給付額(実績値)は4万円(12万円ー8万円)となり、調整給付額1万円と調整給付額(実績値)4万円の差額である3万円が不足額として給付される。

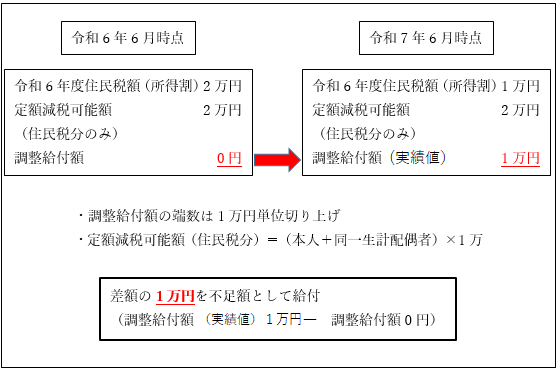

(3)税の更正により、令和6年度分個人住民税所得割が減少した方

<解説>令和6年6月時点では令和6年度住民税所得割が2万円、定額減税可能額(住民税分のみ)が2万円のため、調整給付額が0円(2万円ー2万円)であったが、その後、住民税の申告を行ったことで、令和7年6月時点では令和6年度住民税所得割が1万円となった。その場合、調整給付額0円と調整給付額(実績値)1万円の差額である1万円が不足額として給付される。

(4)令和5年分所得がなく、令和6年分所得がある方(令和5年中扶養されていなかった学生の就職等)

<解説>令和5年中は学生で所得がなかったため、令和6年分推計所得税額、調整給付額ともに0円であったが、実際には令和6年から働き始めたため、令和6年分所得税額(実績値)が6万円となった。その場合、定額減税可能額(所得税分)3万円分が減税され、所得税額は3万円となる。一方で定額減税可能額(住民税分)については、令和6年度住民税が発生しておらず、減税することができないため、住民税分の1万円が不足額として給付される。

【不足額給付Ⅱ】

個別に書類の提示(申請)により、給付要件を確認して給付する必要がある者

「不足額給付Ⅰ」とは別に、次の①~③のすべての要件を満たす者

①令和6年分所得税額および令和6年度個人住民税所得割ともに定額減税前税額が0円である(本人として定額減税の対象外)

②税制度上、「扶養親族」から外れてしまう(扶養親族等としても定額減税の対象外)

③低所得世帯向け給付(※3)対象世帯の世帯主・世帯員に該当していない

(※3)低所得世帯向け給付とは、次のいずれかの給付のことです。

令和5年度非課税世帯への給付(7万円)

令和5年度均等割のみ課税世帯への給付(10万円)

令和6年度新たに非課税世帯又は均等割のみ課税となった世帯への給付(10万円)

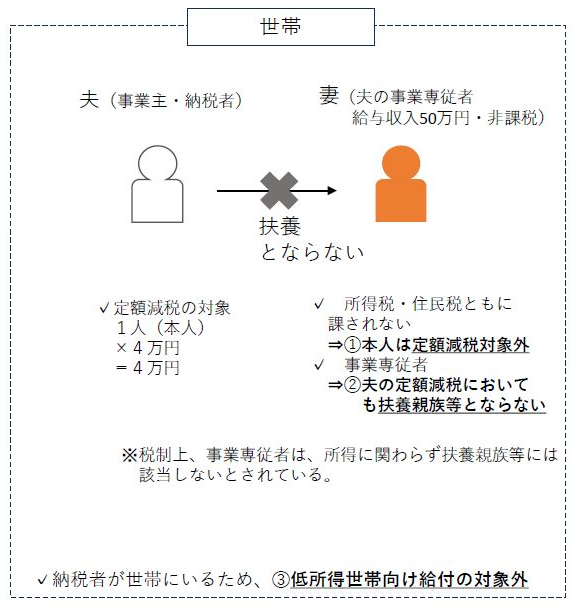

(1)事業専従者(青色・白色)

〈例〉納税者である個人事業主の個人商店を手伝う事業専従者(税法上、配偶者控除・扶養控除の対象とならない者)であって、自身の給与収入が概ね100万円に満たない(所得税・住民税が課されない)者であり、世帯内に納税者がいるため、低所得世帯向け給付の対象ともならない者。

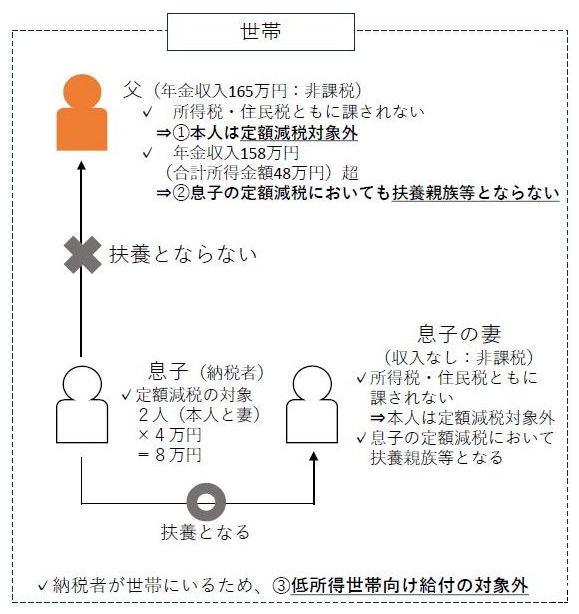

(2)合計所得金額48万円超の者

〈例〉合計所得金額が48万円を超えるが、所得控除や本人の状況等により所得税・住民税ともに課税にならず、本人及び扶養親族としても定額減税の対象ではない者が、納税者である子等と同居していて、世帯内に納税者がいるため、低所得世帯向け給付の対象ともならない者。

受給手続き(申請の受付は終了しました。)

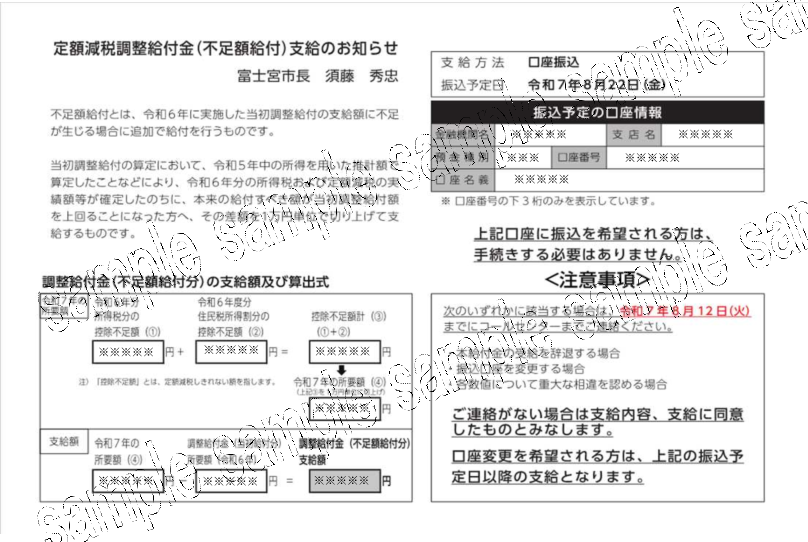

定額減税調整給付金(不足額給付)の対象者の方には順次、以下の通知を発送しております。

お手元に届いた通知の種類により手続き内容が変わるため、お間違えの無いようご注意ください。

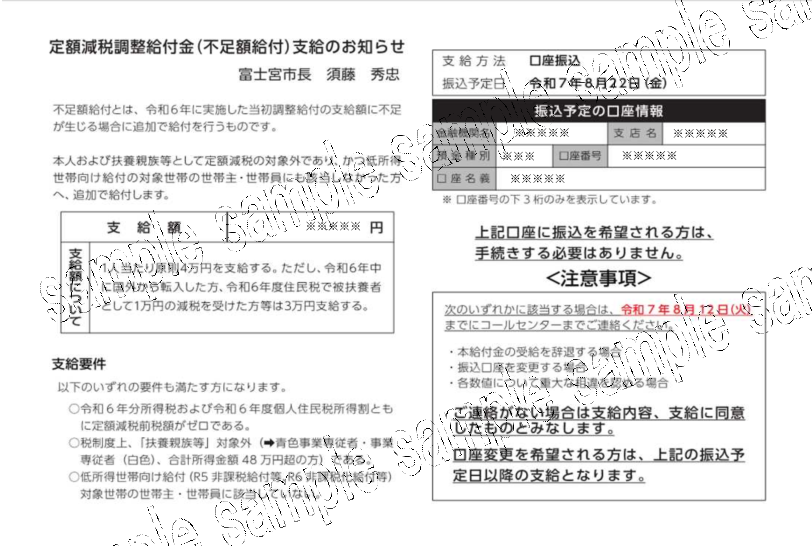

①<支給額が記載されたハガキが届いた方>(届出期間は終了しました。)

圧着ハガキの内面に支給額が記載されているハガキが届いた方は、対象者のうち、公金受取口座等が既に設定され、受給者氏名と口座名義が一致しているなど、振込手続きに支障がない方となります。

ハガキに記載された口座へ振込予定日にお振込みいたしますので、お手続きの必要はありません。

なお、受取口座を変更したい場合は、8/12までにコールセンターまでご連絡ください。

変更手続きをされた際は、振込予定日が変更されますので、ご承知おきください。

ハガキが届いたが、給付金がハガキに記載された日に振り込まれていない方に関しては、コールセンターまでご連絡ください。

(表面)

(裏面 2パターン)

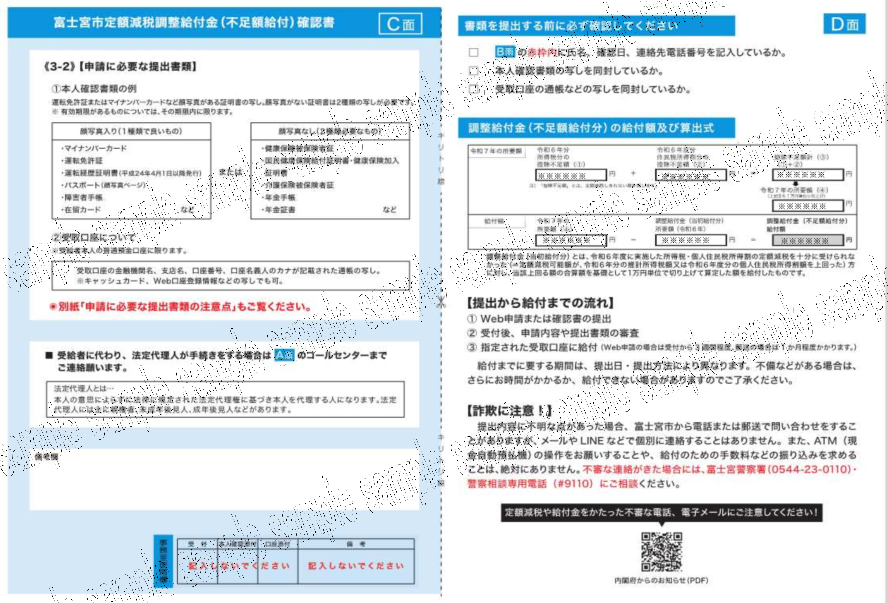

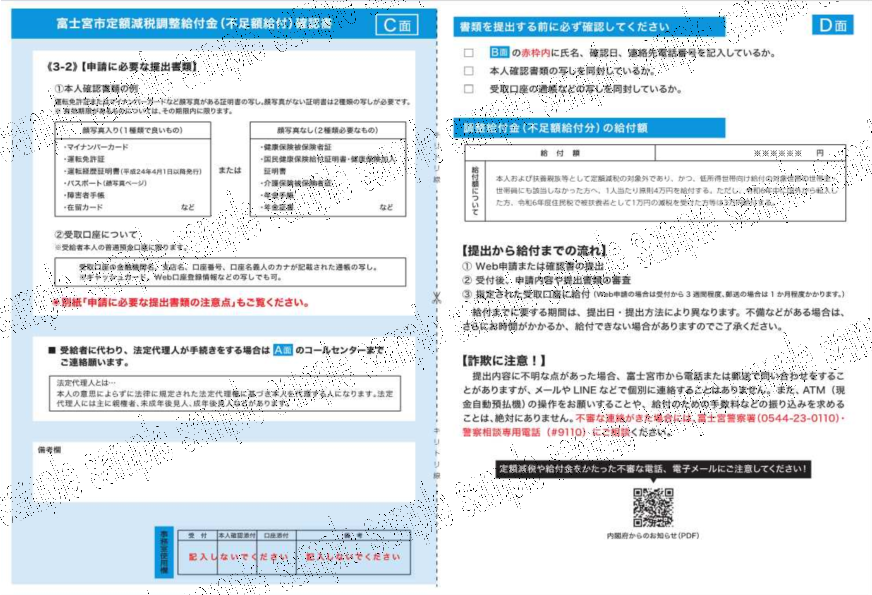

②<封筒が届いた方>(届出期間は終了しました。)

青色の封筒に入った確認書が届いた方は、対象者のうち、公金受取口座等が設定されておらず、受取口座を申請する必要がある方となります。(公金受取口座等が既に設定されているが、受給者氏名・口座名義が一致していない方も含む。)

確認書記載の申請方法に従い、Webまたは郵送にて申請をお願いします。

申請期日は、10月31日(金)(※消印有効)となります。期日を過ぎると給付金を受け取れなくなるため、ご注意ください。

なお、申請後、支給が決定しましたら、支給決定と振込日をお知らせするハガキを送付いたします。申請から1か月経っても届かない場合は、申請が完了していない可能性があるため、コールセンターまでご連絡ください。

封筒(青)

確認書(表面) 確認書(裏面)

確認書(表面) 確認書(裏面)

返信用封筒(画像)

支給決定通知(表面) 支給決定通知(裏面)

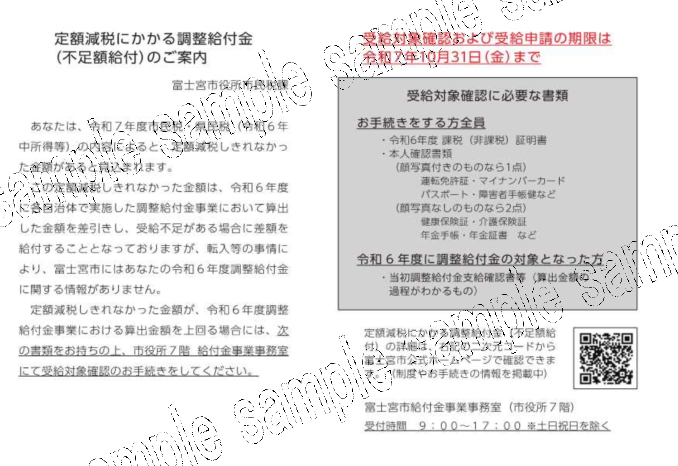

③<支給額が記載されていないハガキが届いた方>(9月3日送付済み)

圧着ハガキの内面に支給額が記載されていないハガキが届いた方は、令和6年中に当市に転入され、令和7年度市県民税の状況によると定額減税しきれなかった金額があると見込まれますが、富士宮市に前年の調整給付金の給付情報がないため、対象者となるかが不明な方です。

定額減税しきれなかった金額が、令和6年度調整給付金の算出金額を上回る場合には、ハガキに記載の書類をお持ちの上、市役所7階 給付金事業事務室にて受給対象確認のお手続きをしてください。その後、対象となる方には確認書を送付します。

確認書による受給申請の期日は10月31日(金)となります。そのため、受給対象確認のお手続きは、10月15日(水)を目処にしていただくようお願いします。令和6年1月1日にお住まいであった自治体へ資料を請求していただく場合もございますので、早めのお手続きをお願いします。

ご不明な点がございましたら、コールセンターまでご連絡ください。

④〈申請書の提出により不足額給付の対象となる可能性のある方〉

上記の通知がなく、自身の算定により対象となる可能性のある方は、必要書類をお持ちの上、7階給付金窓口までお越しください。

※令和6年1月2日以降に富士宮市に転入または入国し、富士宮市から当該給付金の通知が届いていない方も対象となる可能性があります。

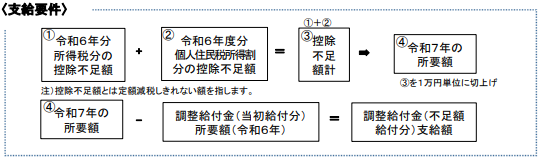

不足額給付Ⅰ型の支給要件

不足額給付Ⅰ型申請に必要なもの

-

定額減税調整給付金(不足額給付)申請書 申請書をダウンロードし、必要事項を記入してください。 申請書Ⅰ型(PDF:103KB)

- 本人確認書類 氏名、生年月日、現住所が確認できる本人確認書類の写しをご提出ください。

・運転免許証、マイナンバーカード(表面)など(顔写真のある証明書の場合はいずれか1つ)

・健康保険証、介護保険証、年金手帳や年金証書など(顔写真のない証明書の場合はいずれか2つ)

申請が代理による場合は、申請書の委任状を記載の上、本人及び代理人の本人確認書類の写しをご提出ください。 - 定額減税調整給付金の支給確認書や支給決定通知書の写し (令和6年に定額減税調整給付金の給付を受けている方) ※支給確認書や決定通知書を紛失してしまい、再発行できない場合は、令和6年度個人住民税納税通知書又は令和6年度個人住民税課税証明書

- 令和6年度個人住民税納税通知書の写し又は令和6年度個人住民税課税証明書 (令和6年に定額減税調整給付金の給付を受けていない方)

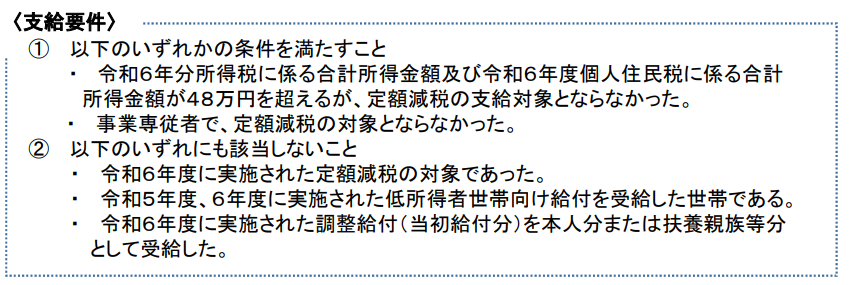

不足額給付Ⅱ型の支給要件

不足額給付Ⅱ型申請に必要なもの

- 定額減税調整給付金(不足額給付)申請書 申請書をダウンロードし、必要事項を記入してください。 申請書Ⅱ型(PDF:105KB)

- 本人確認書類 氏名、生年月日、現住所が確認できる本人確認書類の写しをご提出ください。

・運転免許証、マイナンバーカード(表面)など(顔写真のある証明書の場合はいずれか1つ)

・健康保険証、介護保険証、年金手帳や年金証書など(顔写真のない証明書の場合はいずれか2つ)

申請が代理による場合は、申請書裏面の委任状を記載の上、本人及び代理人の本人確認書類の写しをご提出ください。 - 事業主の令和6年分確定申告書又は青色事業者に関する届出書の写し (事業専従者の方)

- 令和6年度個人住民税納税通知書の写し又は令和6年度個人住民税課税証明書 (令和6年中に富士宮市に転入された方)

当初調整給付の支給額がわかる書類の保管について

令和6年中に富士宮市外へ転出された方へ

令和6年8月に、当初調整給付の支給対象者の方へ当初調整給付の支給額を記載した書類「富士宮市定額減税調整給付金 確認書」を送付しました。

令和6年中に富士宮市から転出された方については、転出先の市区町村での不足額給付の手続きに必要となる場合があるため、この確認書類を大切に保管してください。

この確認書類の再発行をご希望の方は、郵送にてご申請ください。

申請内容を確認後、2週間程度を目途に書類をお送りします。

郵送申請に必要なもの

-

定額減税調整給付金(調整給付)支給確認書再発行申請書 申請書をダウンロードし、必要事項を記入してください。 定額減税調整給付金(調整給付)支給確認書再発行申請書 (PDF:253KB)

- 本人確認書類 氏名、生年月日、現住所が確認できる本人確認書類の写しをご提出ください。

・運転免許証、マイナンバーカード(表面)など(顔写真のある証明書の場合はいずれか1つ)

・健康保険証、介護保険証、年金手帳や年金証書など(顔写真のない証明書の場合はいずれか2つ)

申請が代理による場合は、申請書裏面の委任状を記載の上、本人及び代理人の本人確認書類の写しをご提出ください。 -

返信用封筒 必ず切手を貼ってください。

宛先として、申請者の住所(住民登録地)、氏名、郵便番号を記入してください。

郵送申請の提出先

〒418-8601 静岡県富士宮市弓沢町150番地

富士宮市役所 財政部 市民税課 市民税係

本事業について

定額減税調整給付金(不足額給付)の通知文につきましては、以下の事業所に委託しましたので、ご承知おきください。

委託事業者:TOPPANクロレ株式会社静岡営業部

よくあるご質問

内閣官房ホームページ「新たな経済に向けた給付金・定額減税一体措置>よくあるご質問」もご参照ください。

内閣官房ホームページ>よくあるご質問